「制度を知っている人」だけが得をする時代へ

「住宅ローン控除があるから、なんとなく安心」

もし、そう思っているなら少し立ち止まってください。

2026年の住宅ローン控除は、ただ借りれば自動的に得をする制度ではありません。

住宅の性能、家族構成、借入額、購入タイミング――

これらの選択次第で、数十万円単位の差が生まれる制度に進化しています。

本記事では、制度の表面だけでなく、

「どう使えば最大化できるのか」という実務視点から、

2026年住宅ローン控除の本質と、賢い家づくり戦略を解説します。

2026年住宅ローン控除の本質的な変化

省エネ性能が「減税額」を決める時代に

2026年の住宅ローン控除で、最も重要なポイントは

住宅の省エネ性能によって控除内容が左右される点です。

省エネ基準を満たした住宅ほど、

- 控除対象となる借入限度額が大きく

- 控除を受けられる条件も有利

になる一方、基準を満たさない住宅は

控除そのものが受けられない可能性もあります。

これは単なる税制改正ではなく、

「性能の高い家=長期的に価値の高い家」

という国の明確なメッセージだと捉えるべきです。

住宅ローン控除は、

“税金のご褒美”ではなく“住宅選びの指標”に変わりました。

子育て世帯・若者夫婦が優遇される理由

2026年制度では、

- 子育て世帯

- 若者夫婦世帯

が、より有利な条件で住宅ローン控除を受けられる設計になっています。

これは単なる優遇ではなく、

「これから長く住む可能性が高い世帯」に対する戦略的支援です。

長期居住が前提になることで、

- 省エネ性能の高さ

- ランニングコストの低さ

- 将来の資産価値

が重視され、結果的に

家計にも社会にもプラスになる選択を後押ししています。

金利上昇局面での「買い時・待ち時」の考え方

金利だけで判断すると、かえって損をする

「金利が上がっているから、今は買い時じゃない」

この判断は、一見正しそうで実は危険です。

なぜなら、判断基準は

金利 × 住宅価格 × 家賃コスト

のトータルバランスだからです。

- 金利が低くても住宅価格が高い

- 金利が高くても価格が抑えられている

この違いで、総支払額は簡単に逆転します。

長期固定金利と変動金利の選び方

選択の軸は「どちらが得か」ではありません。

長期固定金利

- 将来の支出が完全に見える

- 家計管理を安定させたい人向け

変動金利

- 当初負担が軽い

- 余裕資金を別投資に回せる人向け

重要なのは、

自分のライフプランと資金耐性に合っているかです。

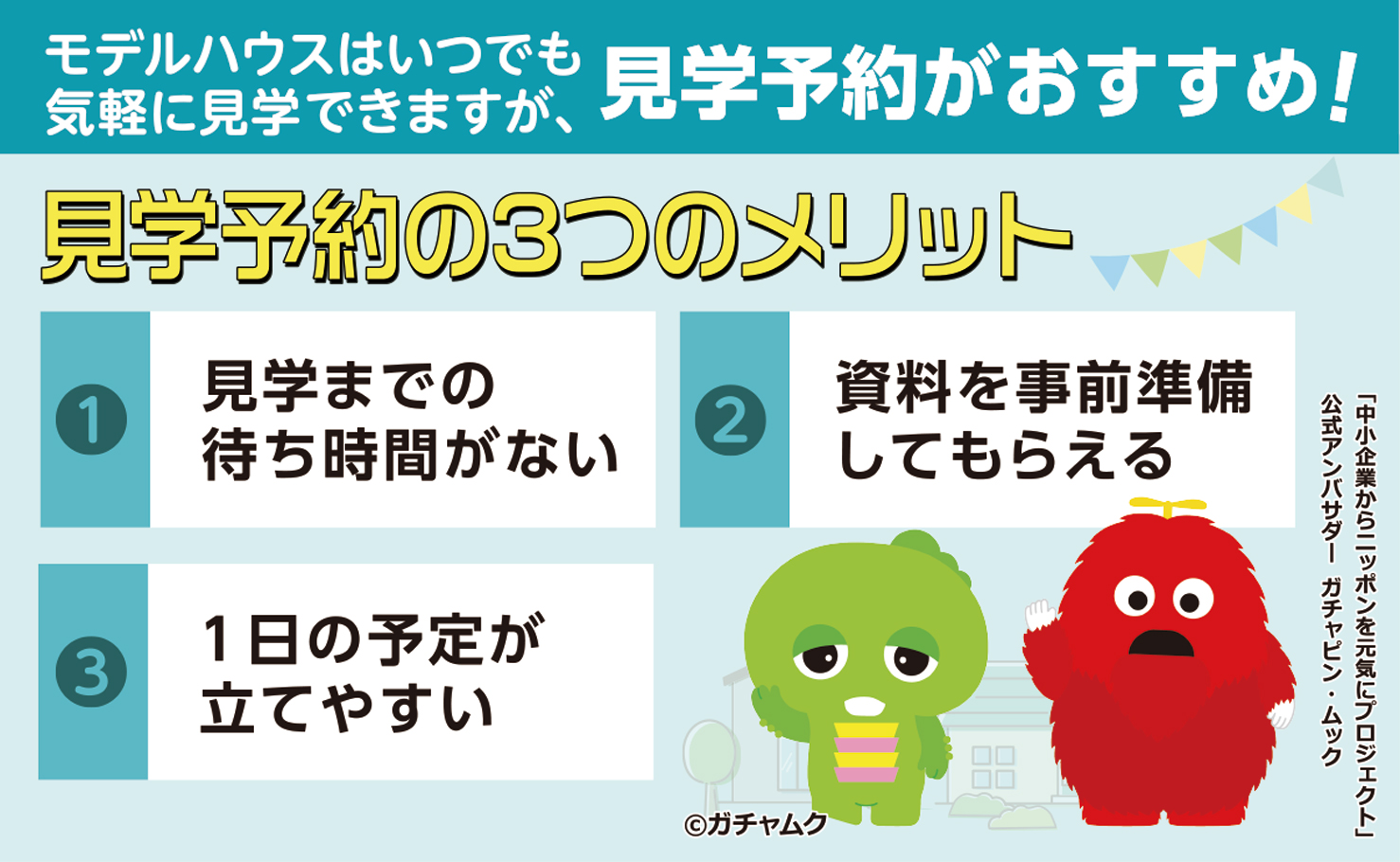

住宅展示場を「減税戦略の場」に変える方法

住宅展示場は、

「家を見る場所」ではなく

「条件をすり合わせる場所」として使うべきです。

展示場で必ず確認すべき5つのポイント

- この住宅は住宅ローン控除の対象性能を満たしているか

- 省エネ性能ごとの控除シミュレーション

- 月々の返済額だけでなく総返済額

- 設備のランニングコスト(光熱費・メンテナンス)

- 将来のリフォームや売却時の資産価値

これらを事前に決めておくだけで、

「営業トークに流される見学」から

「判断材料を集める見学」に変わります。

まとめ|住宅ローン控除は「戦略的に使う制度」

2026年の住宅ローン控除は、

知っているだけでは不十分です。

- 住宅性能

- 家族構成

- 資金計画

- 購入タイミング

これらを一体で考えた人だけが最大化できる制度です。

次のアクション(CTA)

- 自分たちが狙うべき住宅性能レベルを決める

- 複数の住宅展示場で資金計画相談を予約する

- 「住宅ローン控除を最大化する前提」で仕様を確認する

住宅ローン控除は、

「知らなかった」では済まされない金額差を生みます。

まずは、

プロと直接話し、数字で確認することから始めてください。

それが、後悔しない家づくりの最短ルートです。